Guala Closures, il gruppo leader mondiale nella produzione di chiusure di sicurezza per liquori, vino, olio e aceto, acqua e bevande e prodotti farmaceutici, tornerà in Borsa, grazie alla business combination con Space4, con una capitalizzazione di circa 700 milioni di euro e un flottante di circa il 70%.

Guala Closures, il gruppo leader mondiale nella produzione di chiusure di sicurezza per liquori, vino, olio e aceto, acqua e bevande e prodotti farmaceutici, tornerà in Borsa, grazie alla business combination con Space4, con una capitalizzazione di circa 700 milioni di euro e un flottante di circa il 70%.

Il gruppo, nel caso di totale adesione al progetto da parte degli azionisti di Space4, verrà infatti dotato di risorse fresche per poco meno di 180 milioni, che gli permetteranno di abbattere il debito finanziario netto del gruppo a 3 volte l’ebitda medio previsto del 2018 (tra 115 e 121 milioni) dalle 5 volte l’ebitda del 2017 e metterlo in condizioni di continuare la sua politica di acquisizioni e di crescita internazionale. Lo hanno detto ieri a Milano i manager di Guala e i promotori di Space4 in occasione della presentazione a stampa e investitori del progetto annunciato lo scorso 17 aprile (si veda altro articolo di BeBeez).

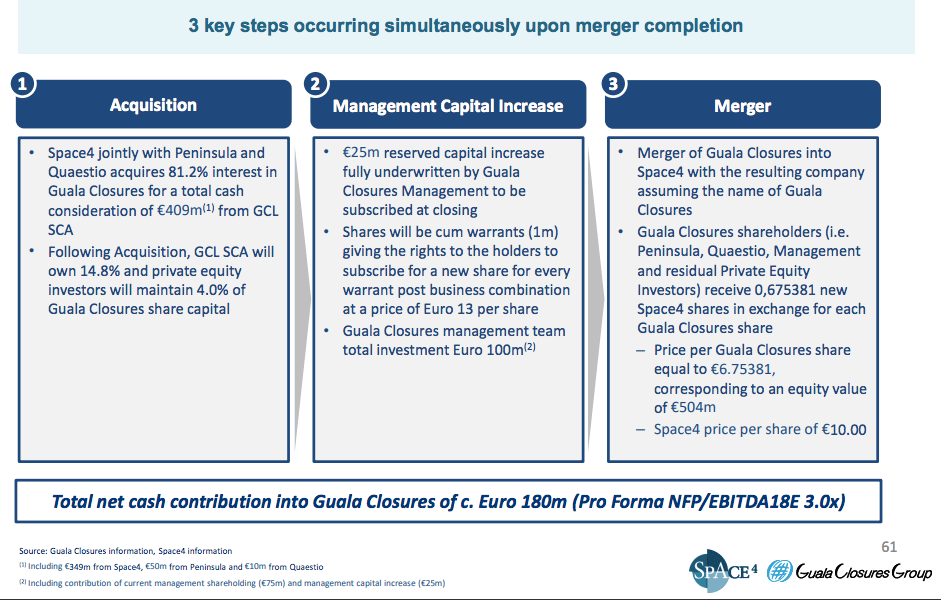

Space4, promossa da Sergio Erede, Gianni Mion, Roberto Italia, Carlo Pagliani e Edoardo Subert, riuniti in Space Holding srl e quotata sul mercato Miv soltanto lo scorso dicembre, dopo aver raccolto 500 milioni di euro dagli investitori, acquisterà l’81,2% del capitale di Guala insieme al fondo Peninsula Capital e al Quaestio Italian Growth Fund gestito da Quaestio Capital sgr.

Il coinvolgimento del fondo Quaestio era stato reso noto lo scorso 27 aprile (scarica qui il comunicato stampa). Quaestio Italian Growth Fund, già azionista di Space4 (con un investimento di 10 milioni di euro in ipo), investirà nell’operazione 10 milioni di euro, venendo a detenere complessivamente una partecipazione nel capitale sociale di Guala Closures alla data della business combination pari al 2,8%. Quaestio si è inoltre impegnata ad acquistare eventuali azioni ordinarie Space4 per le quali sia esercitato il diritto di recesso fino a un controvalore massimo complessivo di altri 5 milioni.

Space 4 e i due fondi acquisteranno l’81,2% di Guala per 409 milioni di euro, sulla base di una valutazione del 100% del capitale sociale di Guala Closures a oggi di circa 504 milioni di euro di equity value o 1,079 miliardi di euro di enterprise value, pari a 9,1 volte l’ebitda previsto per il 2018.

Di questi 409 milioni, 350 milioni verranno pagati da Space4 , 50 milioni circa da Peninsula e 10 milioni da Quaestio. Il restante 18,8% del capitale del gruppo continuerà invece a far capo ai manager (14,8%) e ai vecchi azionisti finanziari, cioé i fondi aPriori, NB Renaissance e SwanCap (4%) con i manager che, guidati dall’amministratore delegato Marco Giovannini, sottoscriveranno poi un aumento di capitale di Space4 per un massimo di 25 milioni di euro. Sottraendo quindi dai 500 milioni raccolti da Space4 i 350 milioni investiti dalla Spac per l’acquisto della sua quota e aggiungendo poi i 25 milioni di aumento versati dai manager si ottengono i 175 milioni di risorse fresche di dotazione per Guala.

Alla business combination, quindi, in assenza di recessi e dopo la conversione delle azioni speciali dei promotori, il capitale di Guala avrà un flottante del 69,3%, con Peninsula al 7,1%, Quaestio al 2,8%, i manager al 14,1% (ma con diritti di voto al 23,7%), i promotori riuniti in Space Holding il 3,9% e i vecchi azionisti finanziari il 2,8%.

Nel caso invece di massimo esercizio del diritto di recesso (30%), tenuto conto dell’impegno di Peninsula e di Quaestio a sottoscrivere sino a 15 milioni di euro delle azioni oggetto del recesso, le risorse finanziarie fresche che potranno essere iniettate in Guala si limiteranno a soli 33 milioni di euro.

L’assemblea degli azionisti di Space4 chiamata ad approvarela business combination e la fusione è stata convocata il prossimo 28 maggio, mentre per metà giugno è prevista la scadenza del termine per l’esercizio del diritto di recesso. A fine luglio scadrà il termine per l’opposizione dei creditori alla prevista fusione e quindi si prevede che al massimo a inizio agosto la fusione sarà effettiva e la società potrà sbarcare a Piazza Affari allo Star.

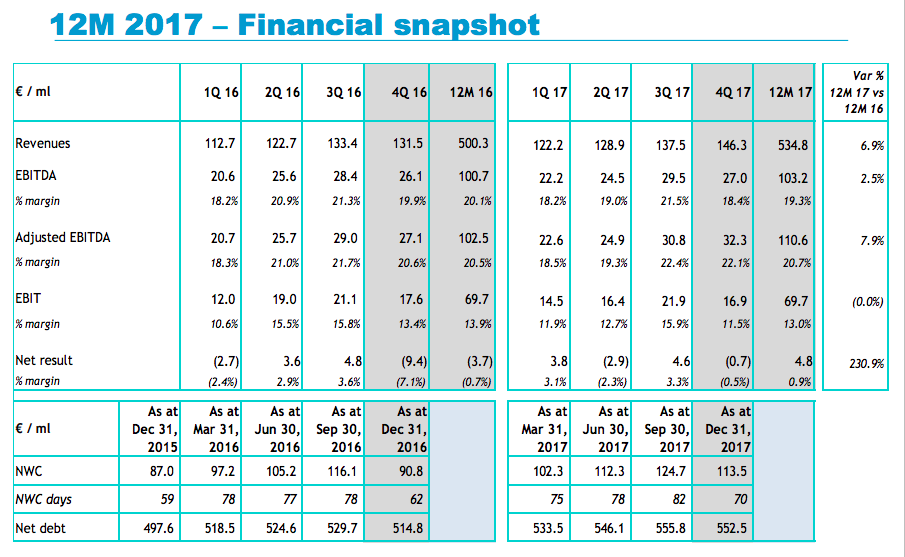

Guala Closures, fondata nel 1954, oggi opera in 5 continenti con 27 insediamenti produttivi e una struttura commerciale presente in oltre 100 paesi. Dall’ingresso al vertice della società di Marco Giovannini e del suo team nel 1998, la società è passata da circa 70 milioni di euro a 534,8 milioni di euro di fatturato nel 2017, un ebitda rettificato di 110,6 milioni e un debito finanziario netto di 552,5 milioni di euro (si veda qui la presentazione agli investitori dei risultati 2017), che comprende anche i 510 milioni di euro di bond quotati all’Extra Mot Pro di Borsa Italiana nel novembre 2016, i cui proventi erano stati utilizzati per rifinanziare il debito. Anche in questo caso, al termine della business combination, il debito di Guala sarà rifinanziato.

Guala Closures era stata quotata a Piazza Affari nel novembre 2005 e poi delistata nel 2008 a seguito di un’opa lanciata da un veicolo che faceva capo a Dljmb Overseas Partners IV, fondo di private equity gestito da Dlj Merchant Banking, allora indirettamente controllato da Credit Suisse Group. Nel 2014, dopo lo spin-off delle attività di private equity da Credit Suisse, Dlj Merchant è diventata una casa di investimento indipendente ribattezzata aPriori Capital Partners.

Intesa Sanpaolo a sua volta aveva acquistato una partecipazione nel capitale della holding GCL Holdings sarl (controllante di GCL Holdings sca) pari al 20%, ma l’aveva poi trasferita nell’aprile 2015 al veicolo Melville srl, il quale a sua volta è stato acquistato per il 72% da NB Reinassance Partners Holdings sarl, il nuovo fondo di private equity sponsorizzato da Intesa Sanpaolo e Neuberger Berman. Melville oggi è controllato dai fondi NB Renaissance Partners e Private Equity Opportunities Fund II SCS-SIF, gestito da SwanCap Investment Management sa, la casa di private equity nata nel 2013 dallo spin-off delle attività di private equity di HVB (gruppo Unicredit) con le quali aveva creato il fondo SwanCap Opportunities Fund SCS-SIF di diritto lussemburghese. A oggi Melville controlla il 19,6% di GCL Holdings sca, mentre i fondi che fanno capo ad aPriori Capital Partners controllano il 58% di GCL Holdings sca tramite il 35,4% di GCL Holdings sarl.